증여세에 대하여

페이지 정보

작성자 보문사 작성일2016.11.24 조회6,563회 댓글0건본문

1. 가족간의 돈 거래, 자금출처 소명요구에 대비하자.

재산을 취득했을 때뿐 아니라, 채무를

상환하는 경우에도 상환자금의 출처를 소명할 것을 요구 받을 수 있다.

한원만씨의 경우, 아파트를 살 때 반절은 은행대출을 받았고, 나머지 금액에 대해서는 근로소득 증명을 통한 소명으로 세금을 부담하지 않았다.

그런데, 한 씨는 입주를 하지 못하게 되자 전세보증금 받은 것으로 바로 은행대출을 상환해 버렸고, 1년 후 부모님이 대신 내준 전세보증금 반환금 1억 5천만 원 정도는 대수롭지 않게 생각했던 것이다.

집을 살 때야 그럴 수 있다지만, 설마 전세보증금 반환까지 자금출처 소명요구가 있을 것으로는 생각지도 못했던 것이다. 이미 아파트를 살 때 소득증명 등은 사용되었기 때문에, 이번에는 어찌할 도리가 없었던 것이다. 고스란히 증여세를 물어야 할 상황이 된 것이다.

사실 한원만씨의 경우, 전세보증금으로 은행대출을 갚지 않고 관리하고 있었다면 문제는 간단했을 것이다. 또는, 전세보증금을 한 씨 명의로 은행대출을 다시 받아 해결했으면 별 문제가 없었을 것이다. 왜냐하면 자금출처가 명확하기 때문이다. 하지만, 현재로서는 소득증명까지 아파트 구입자금으로 소명한 상태이기 때문에 어떠한 추가적인 증명도 할 수 없는 상황이 되어 버린 것이다.

2. 세무서에서는 어떤 경우 자금출처 소명을 요구할까?

세무서에서는 증여세 등의 세금을 부과하거나 재산취득 자금의 출처를 확인하는 과정에서 수증인 또는 재산취득자가 스스로 자금을 마련할 가능성이 없다고 판단되는 경우 자금출처에 대해 소명을 요구하게 된다.

즉, 나이가 30세 미만이고, 해당 금액이 3천만 원 이상이면서 수증인 또는 재산취득자의 연간 소득의 2배를 초과하는 경우, 또는 부채로 인정한 금액이 5천만 원을 초과하는 등의 경우에 스스로 자금을 마련할 가능성이 없다고 보게 되는 것이다.

또한, 이러한 관리는 국세청의 전산시스템을 적극 활용하기 때문에 더욱 정교해 지고 있는 것이 현실이다. 그러므로, 일정금액 이상의 자금거래가 가족간에 이루어져야 한다면 항상 과세관청의 자금출처 조사에 대한 대비를 할 필요가 있는 것이다.

세무서에서 자금출처를 소명하라는 안내문을 받았을 때는 먼저 본인 소유재산의 처분사실이 증빙에 의하여 확인되는 경우 그 처분금액, 기타 신고하였거나 세금이 부과되었던 소득금액, 농지경작소득, 재산 취득일 이전에 자기재산의 대여로서 받은 전세금 및 보증금, 기타 자금출처가 명백하게 확인되는 금액 등을 소명자료로 제출하면 된다.

한원만씨 사례는 어찌 보면 당연히 내야 할 세금일 수는 있겠으나, 실제로 아무런 문제가 없는 자금거래를 하면서도 자금출처에 대한 소명을 하지 못함으로 인해 세금을 부담하는 경우라고 볼 수 있다. 이는 사전에 세무전문가와 세금문제를 꼼꼼히 상의하였다면 절세할 수 있는 부분이기도 하다.

<자료 출처 : 앤트세무법인>

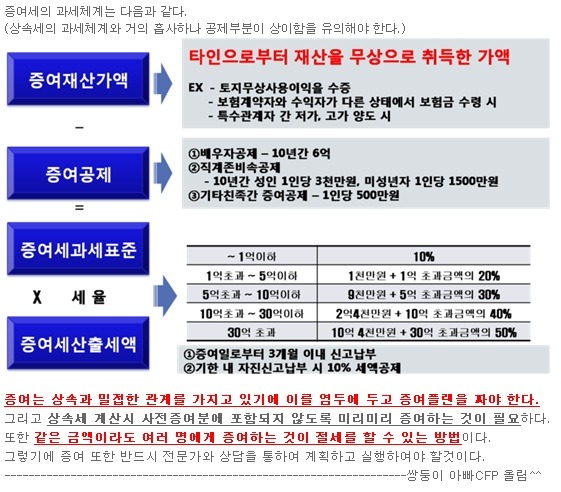

이미지 출처 : http://cafe.naver.com/boboscfp

제가 이 글은 보고 느낀점은,,, 아직도 일반 우리들에게는 세무사하면 사업을 하거나,,, 특히 사업을 하다가 문제가 생기면 찾아가는 곳,,, 대부분 이런 생각들을 가지고 있고,,, 세무사의 문턱이 높다라고 생각할 것이다.

결코 아니다. 모르겠으면 묻자!,,, 성공하는 사람들의 특징의 하나가 바로 궁금하거나 모르면 바로 바로 물어서 내것으로 만드는 것이다.... 펌...